얼마 전에 영화 빅쇼트(The Big Short)를 보다 보니 옛날 생각이 나더군요. 저도 미국의 부동산 버블을 감지, 커다란 투자 기회를 포착... 했어서가 아니라 2007년에서 2009년 미국에서 유학 중이었기 때문입니다. 저는 그 당시 펜실베이니아대학교(UPenn)의 도시계획 석사 과정을 진행 중이었고 저의 세부전공은 부동산 개발 및 금융이었어요. 즉, 직격탄을 맞은 전공이었죠. 2차 인터뷰를 하루 앞두고 채용 프로세스가 무기한 연기되기도 하고 학교에서는 부동산 버블 및 주택저당증권(MBS: Mortgage Backed Securities), 부채담보부증권(CDO: Collateralized Debt Obligation) 등을 설명하고 분석하는 특강을 쏟아내곤 했습니다.

그런 분위기 속에서 이런저런 생각을 해보니 문제가 그렇게 커진 데에는 많은 이유가 있겠지만, 그 핵심에는 '욕심'이 자리 잡고 있다는 생각이 들었습니다. 월가의 욕심은 그렇다 치고 미국의 많은 보통사람이 부동산 투자를 통해 돈을 버는 것에 욕심을 낸 것이 어찌 보면 시작이었죠(물론 그걸 부추기고 일을 키운 건 부동산 브로커, 커머셜 뱅크, 월가의 투자은행 등이겠지만요).

2008년의 나, "훗, 오늘도 환율이 올랐군. 당장 다음달 렌트비는 어떻게 하지.." 이미지 출처: 영화 빅쇼트

부동산 대출을 한번 받아보신 분들은 잘 아시겠지만, LTV란 개념이 있습니다. Loan-to-Value의 약자인데요. 담보가치 대비 대출의 비율이 어떻게 되냐는 개념입니다. 예를 들어 10억짜리 집에 9억의 대출을 받았으면 LTV는 90%가 됩니다. 왜 이런 기준이 있을까요? 혹시라도 대출을 받은 사람이 돈을 갚지 못하면 담보로 하는 집을 팔면 되니까 담보가치 대비 얼마나 빌려줄까를 정하는 것입니다.

2007년에 학교에서 수업을 하면서 부동산 프로젝트의 수익성을 평가하는 모델링을 하곤 했는데 이때 LTV가 심심치 않게 85%, 90%를 넘어갔습니다. 담보를 처분하게 되는 경우는 제값을 다 받지 못할 수도 있는 것인데 85%, 90%였다는 것은 시장의 부동산 가격 상승에 대한 자신감을 보여줍니다.

LTV와 함께 DTI라는 개념도 있습니다. Debt-to-Income의 약자로 내 소득 대비 대출상환금이 얼마나 되느냐입니다. 즉, LTV는 혹시 못 갚게 되었을 때 손해를 안 볼 수 있을까를 따져보는 항목이고 DTI는 그 사람이 못 갚을 가능성이 얼마나 있을까를 따져보는 항목이죠.

빅쇼트를 보면 급여도 불확실한 스트리퍼(고상하게 exotic dancer라고도 하죠)가 대출을 여러 건을 받은 장면이 나옵니다. DTI가 간과되고 있었다는 걸 알 수 있습니다. 나중에 더 자세히 다루겠지만, 금리도 변동금리와 고정금리가 있습니다. 주택담보대출처럼 금액이 커서 오랜 기간 갚아야 하는 대출은 고정금리가 더 안전하다는 것은 상식적입니다. 하지만 어차피 빨리 팔아서 대출금을 갚을 계획이었기 때문에 변동금리로 빌린 사람이 많았죠. 이처럼 대출상환과 관련된 안전장치들이 무시되고 있는 것만 봐도 버블의 위험성이 보입니다. 물론 지나고 나서 하는 얘기지만 말이죠.

금융이란 칼이나 불과 비슷하다는 생각을 합니다. 구태의연한 비유긴 합니다만 어떻게 쓰냐에 따라 훨씬 삶을 편리하게 할 수도 있고 큰 재앙을 갖고 올 수도 있기 때문이죠. 하지만 칼이나 불이 그렇듯이 금융도 편리함을 가져다줄 가능성이, 사람들을 더 행복하게 만드는 수단이 될 가능성이 훨씬 크다고 생각합니다.

핀다란 서비스에도 저런 가치관이 담겨져 있습니다. 단순히 금융상품을 추천해서 트래픽을 마구 만들어내고 전환을 일으키기 위한 서비스가 아니라 생활에 밀접한 금융상품들에 대해 잘 알고 사용자에게 큰 효용을 가져다줄 수 있는 금융가이드로의 역할을 하고 싶습니다.

이것이 내가 갖고 있는 금융에 대한 이미지...음? 이미지 출처: magic.wizards.com

주택담보대출로 다시 돌아가 보죠. 사실 재테크에서 중요한 원칙 중 하나는 돈을 안 빌리는 것입니다. 그리고 무분별한 주택담보대출은 내 가정의 행복뿐만 아니라 전 세계 경제에 타격을 미치는 일이 되기도 합니다.

하지만 가끔은 행복을 위해 돈을 빌릴 필요가 있을 때도 있습니다. 이제 더이상 주택 구매는 투자를 위한 것이 아닙니다(적어도 예전과 비교해보면 말이죠). 그런 주택을 위해 대출까지 받아야 할까요? 가치관에 따라 다른 문제지만 주거의 안정성 등은 삶에 큰 영향을 줍니다. 예를 들어 전세나 월세가 올라 아이가 매번 전학을 가야 한다면 부모에게 그것만큼 큰 스트레스도 없겠죠. 하지만 그렇다고 돈을 다 모아야만 주택을 살 수 있다고 하면 도대체 몇 년이 걸릴까요? 그때까지 드는 월세나 이사비용도 만만치 않습니다.

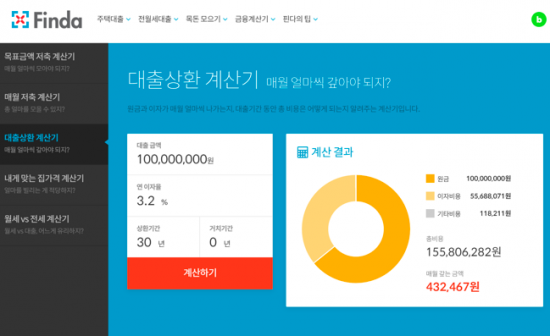

이런 경우 주택담보대출이 삶의 행복에 도움이 됩니다. 다만 부담이 되지 않게 적절한 금액을 적절한 방식으로 빌리는 것이 중요합니다. 핀다의 ‘내게 맞는 집 가격 계산기’는 그런 취지로 만들어진 기능입니다. 하지만 저희가 특별한 로직을 만들어낸 것은 아닙니다. 위에서 언급했던 DTI의 개념을 활용해서 내 급여와 생활비를 고려했을 때 얼마 이상의 대출은 무리라고 알려주는 계산기일 뿐입니다. 그리고 적절한 상환 기간, 상환 기간에 따른 금리 종류(보통 고정 금리) 등을 알려주게 됩니다.

이 시리즈가 얼마나 지속할 지는 모르겠지만, 이 글과 핀다를 통해 금융 상품이 어렵고 도박 같은 것이 아니라 힘들 때 기댈 수 있는 든든한 버팀목 같은 존재가 될 수 있으면 좋겠습니다. 일부 부도덕한 금융기관들의 무책임한 사탕발림에 넘어가는 일을 막을 수 있으면 좋겠습니다. 마지막으로 궁금한 점들 또는 불편한 점들을 댓글을 통해 알려주시면 그에 대한 답을 드리거나 핀다의 서비스로 응답하겠습니다. 앞으로 잘 부탁드립니다!

p.s. 다음 편부터는 매우 실용적인 주제들을 다루도록 하겠습니다!

핀다(Finda)는 1,800여 개의 금융상품과 850여 건의 리뷰를 바탕으로 소비자에게 맞는 상품을 1분 만에 찾아주는 서비스입니다.